Génériques360 – Médicaments génériques au Canada, 2016

Remerciements

Le présent rapport a été rédigé par le Conseil d’examen du prix des médicaments brevetés (CEPMB) dans le cadre de l’initiative du Système national d’information sur l’utilisation des médicaments prescrits (SNIUMP).

Le CEPMB tient à souligner les contributions suivantes :

- les membres du Comité consultatif du SNIUMP pour leur supervision spécialisée et leur orientation dans le cadre de la rédaction du présent rapport;

- le personnel du CEPMB pour sa contribution au contenu analytique du présent rapport :

- Tanya Potashnik – directrice, Politiques et analyse économique

- Elena Lungu – gestionnaire du SNIUMP

- Carol McKinley – conseillère en publications

- Nevzeta Bosnic – analyste économique principale

- Karine Landry – analyste économique principale

- Orlando Manti – analyste économique principal

- Yvonne Zhang – analyste économique

- Ai Chau – analyste SAS

Avis de non-responsabilité

Le SNIUMP est une initiative de recherche qui fonctionne indépendamment des activités de réglementation du CEPMB. Les priorités de recherche, les données, les déclarations et les opinions présentées ou reproduites dans les rapports du SNIUMP ne représentent pas la position du CEPMB au sujet des questions réglementaires. Les rapports du SNIUMP ne contiennent pas d’information confidentielle ou protégée en vertu des articles 87 et 88 de la Loi sur les brevets, et la mention d’un médicament dans un rapport du SNIUMP ne revient pas à reconnaître ou à nier que le médicament fait l’objet d’une demande de brevet en vertu des articles 80, 81 ou 82 de la Loi sur les brevets ou que son prix est ou n’est pas excessif au sens de l’article 85 de la Loi sur les brevets.

Bien qu’ils soient en partie fondés sur des données obtenues sous licence à partir de la base de données MIDASMC de QuintilesIMS, les énoncés, les résultats, les conclusions, les points de vue et les opinions présentés dans ce rapport sont exclusivement ceux du CEPMB et ne sont pas imputables à QuintilesIMS.

Renseignements connexes

Conseil d’examen du prix des médicaments brevetés

Centre Standard Life

C. P. L40

333, avenue Laurier Ouest

Bureau 1400

Ottawa (Ontario) K1P 1C1

Tél. : 1-877-861-2350

ATS : 613-288-9654

Courriel : PMPRB.Information-Renseignements.CEPMB@pmprb-cepmb.gc.ca

Sommaire

Génériques360 fait état des dernières tendances en matière de ventes, d’utilisation et d’établissement des prix des médicaments génériques dans un contexte international. Comme dans ses publications antérieures, le présent rapport met l’accent sur les dernières tendances relatives au prix des médicaments génériques, en plus d’établir des comparaisons internationales des prix et d’analyser les segments du marché. La présente publication comprend également une analyse des répercussions que l’écart entre les prix canadiens et étrangers pourrait avoir sur les coûts, ainsi qu’un aperçu des dernières tendances internationales en matière de vente et d’utilisation de médicaments génériques.

Se concentrant sur le dernier trimestre de 2016, le présent rapport examine 605 médicaments génériques de premier plan, qui représentent 82,3 % des ventes canadiennes de médicaments génériques. Les données internationales proviennent principalement des sept pays de comparaison du CEPMB (CEPMB7), soit la France, l’Allemagne, l’Italie, la Suède, la Suisse, le Royaume-Uni et les États-Unis. Des résultats provenant de certains pays de l’Organisation de coopération et de développement économiques (OCDE) ont également été présentés, de façon à mieux illustrer la position du Canada sur le marché mondial.

Le présent rapport du CEPMB vise à guider les discussions stratégiques et le processus décisionnel concernant l’établissement des prix des médicaments génériques, tant auprès des décideurs politiques que de l’industrie pharmaceutique et des patients.

Contexte

Depuis 2010, les gouvernements provinciaux ont mis en œuvre des politiques d’établissement des prix des médicaments génériques, qui ont permis de réduire le prix des médicaments génériques au Canada et ont entraîné d’importantes économies pour tous les Canadiens.

De plus, par l’entremise de l’Alliance pancanadienne pharmaceutique (APP), les treize provinces et territoires ainsi que le gouvernement fédéral collaborent afin d’obtenir à meilleur coût les médicaments de marque et médicaments génériques pour tous les programmes d’assurance-médicaments financés par l’État. En date du 1er avril 2016, le prix de 18 médicaments génériques couramment utilisés a été réduit à 18 % du prix de référence des médicaments de marque. En date du 1er avril 2017, les prix de six de ces médicaments ont été réduits de nouveau à 15 %, dans le cadre d’un arrangement intérimaire d’une durée d’un an. L’APP a également introduit un cadre pancanadien de tarification par niveau pour établir les prix des nouveaux produits génériques en fonction du nombre de produits disponibles sur le marché canadien. En janvier 2018, on a annoncé qu’à compter du 1er avril 2018, le prix de presque 70 des médicaments génériques les plus couramment prescrits au Canada seront davantage réduits de 25 % à 40 %, ce qui permettra d’économiser jusqu’à 90 % du prix des médicaments de marque équivalents.

Un sommaire des initiatives stratégiques des provinces et de l’APP se trouve sur le site Web du CEPMB, dans la section des documents de référence de la page Web Études analytiques du SNIUMP. Veuillez noter que les résultats du présent rapport ne tiennent pas compte des initiatives mises en œuvre après le dernier trimestre de 2016.

Principales constatations

Le marché canadien des médicaments génériques est fort, tant en matière de ventes que d’utilisation.

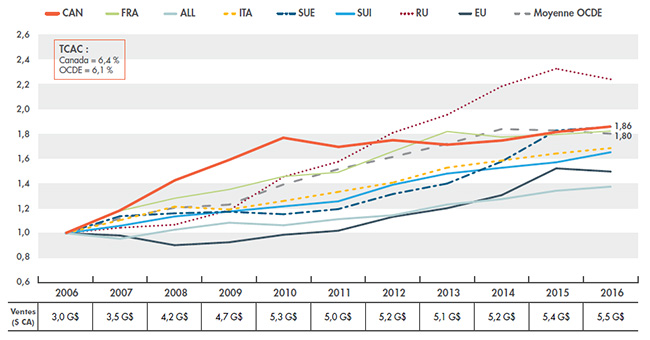

- Les ventes de médicaments génériques au Canada sont passées de 3,0 milliards de dollars en 2006 à 5,5 milliards de dollars en 2016, soit un taux de croissance annuel composé de 6,4 %, comparable à celui des pays du CEPMB7 et légèrement supérieur à la moyenne de 6,1 % au sein de l’OCDE.

- Au cours des dernières années, l’utilisation de médicaments génériques a augmenté, représentant, en 2016, 74 % du volume de médicaments vendus sur le marché des produits pharmaceutiques au Canada, soit la troisième part de marché la plus élevée parmi les pays de l’OCDE.

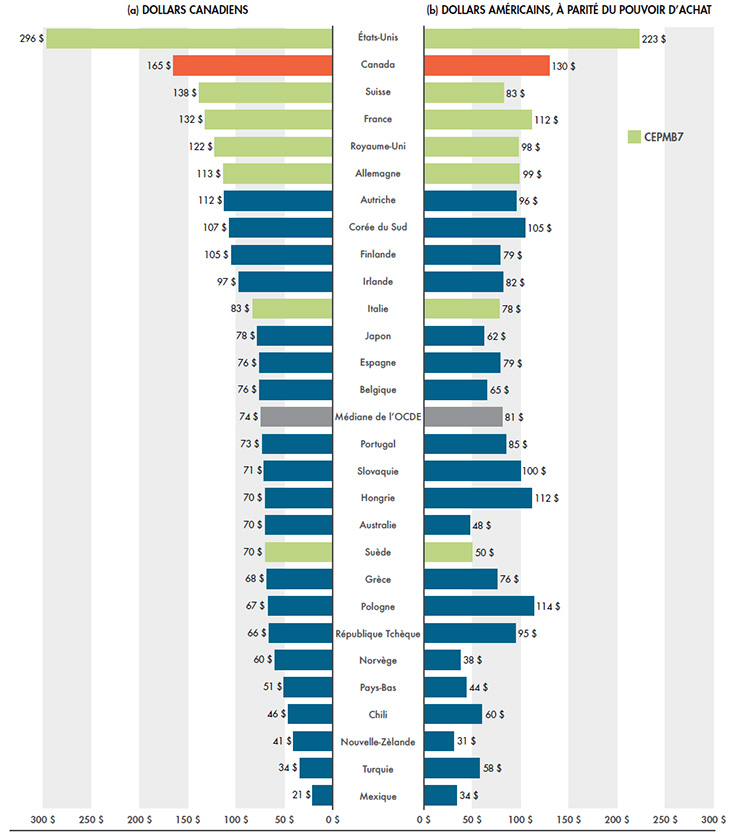

- En 2016, les Canadiens ont dépensé 165 $ par habitant, ce montant se classant au deuxième rang parmi les pays de l’OCDE.

Bien que la mise en œuvre de politiques de tarification des médicaments au Canada ait permis de réduire de façon importante le prix des médicaments génériques, en freinant la croissance des ventes de ces produits, les prix des médicaments génériques à l’étranger sont toujours substantiellement plus bas.

- Le prix moyen des médicaments génériques au Canada représente maintenant la moitié de ce qu’il était il y a une décennie, baisse plus importante que dans la plupart des pays étrangers, mais il s’est stabilisé au cours des dernières années.

- Parallèlement, les prix des médicaments génériques ont aussi baissé au sein des marchés étrangers au cours de la période analysée, ce qui a réduit l'incidence sur la position du Canada relativement aux prix internationaux.

- Au dernier trimestre de 2016, les prix des médicaments génériques au Canada étaient les septièmes plus élevés parmi les pays de l’OCDE, et légèrement inférieurs à ceux des États-Unis.

- Au dernier trimestre de 2016, les prix moyens des médicaments génériques parmi les pays du CEPMB7 étaient de 11 % inférieurs à ceux du Canada, alors que les prix médians, dont le calcul atténue l'influence des valeurs extrêmement élevées et faibles, étaient de 30 % inférieurs. L’écart était légèrement plus grand pour les pays de l’OCDE.

Les segments de marché ciblés par les changements de politiques ont connu une baisse importante des prix, dépassant celle observée dans les autres pays, mais cette baisse ne fut pas suffisante pour obtenir une harmonisation complète des prix.

- Au dernier trimestre de 2016, malgré une réduction atteignant un tiers du prix des médicaments génériques couramment utilisés assujettis à la règle du 18 %, les prix étrangers moyens pour ces médicaments demeuraient 14 % inférieurs, tandis que les prix étrangers médians étaient de 34 % inférieurs.

- L’écart entre les prix étrangers et les prix canadiens était, généralement, plus marqué pour les médicaments génériques dont les ventes étaient les plus élevées.

- La différence entre les niveaux médians de prix étrangers et canadiens pour les médicaments génériques les plus vendus à prix plus élevés s’est traduite par des coûts de presque un demi-milliard de dollars pour les régimes publics d’assurance-médicaments en 2015-2016, soit plus de 5 % du coût total des médicaments dans les régimes publics.

- Les réductions de prix pour les médicaments assujettis au cadre de tarification par niveau sont semblables à celles des médicaments génériques en général.

Source de données et limites

Les comparaisons de prix ont été réalisées au moyen des prix départ-usine des médicaments génériques qui ont été tirés de la base de données MIDASMC de QuintilesIMS (tous droits réservés). Les données canadiennes portent sur le marché national et comprennent les ventes de médicaments génériques dans tous les segments de marché : publics, privés et directs.

Bien que les politiques provinciales d’établissement des prix des médicaments génériques aient eu un effet important à l’échelle du Canada, leur incidence n’est pas entièrement illustrée dans le présent rapport en raison de la période examinée, de l’utilisation des données à l’échelle nationale, et de l’échantillon des médicaments ayant fait l’objet d’une analyse, dont certains n’étaient pas assujettis aux politiques provinciales d’établissement des prix.

Introduction

Au Canada, le prix moyen des médicaments génériques a diminué de moitié par rapport à ce qu’il était il y a dix ans, et le prix a baissé encore davantage pour près des deux tiers des médicaments génériques les plus courants. Cette baisse dramatique est principalement attribuable à la mise en œuvre des politiques provinciales d’établissement des prix et aux initiatives de l’Alliance pancanadienne pharmaceutique (APP). Toutefois, malgré ces efforts, les prix des médicaments génériques demeurent plus élevés au Canada que dans la plupart des pays industrialisés.

Pour contribuer aux discussions stratégiques et appuyer le processus décisionnel fondé sur des données probantes, le CEPMB assure, depuis 2010, un suivi des changements qui touchent des médicaments génériques au Canada (CEPMB 2010a, 2010b, 2011, 2013, 2014, 2016 et 2017a). La présente édition de Génériques360 fait état des dernières tendances et présente à la population canadienne un aperçu de l’état du marché des médicaments génériques au Canada en date de 2016.

Le présent rapport examine les tendances nationales et internationales en matière de ventes, d’utilisation et d’établissement des prix de médicaments génériques, en plus de fournir une analyse des segments de marché et d’examiner les répercussions possibles sur les coûts. Les marchés internationaux examinés comprennent les sept pays de comparaison du CEPMB (CEPMB7), ainsi que d’autres pays de l’OCDE (Organisation de coopération et de développement économiques), de façon à mieux illustrer la position du Canada sur le marché mondial.

Les politiques provinciales d’établissement des prix et les initiatives du CEPMB ont eu une incidence marquée sur les niveaux généraux des prix des médicaments génériques au Canada. Non seulement le secteur public provincial représente-t-il une part importante du marché national (42,6 % des dépenses en médicaments d’ordonnance en 2014; ICIS 2016), mais il détient également une plus grande part du marché des médicaments génériques que le secteur privé (71 % comparativement à 55 % des médicaments d’ordonnance en 2013; CEPMB 2015). De plus, les prix inférieurs obtenus grâce aux politiques provinciales d’établissement des prix des médicaments génériques pour les médicaments couverts par les régimes publics d’assurance-médicaments ont également été observés au sein des marchés privés.

Méthodes

Les comparaisons des prix étrangers visent sept pays dont le CEPMB tient compte lorsqu’il révise les prix des médicaments brevetés (CEPMB7) : France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis. Certaines des analyses comprennent également d’autres pays membres de l’Organisation de coopération et de développement économiques (OCDE).

Les ratios moyens des prix étrangers par rapport aux prix canadiens ont été calculés pour diverses mesures bilatérales et multilatérales. Les ratios bilatéraux des prix permettent de comparer les prix génériques de chaque pays de L’OCDE aux prix offerts au Canada. Les ratios des prix moyens multilatéraux présentent les prix minimums, moyens, médians et maximums au sein des pays de l’OCDE et du CEPMB7. Les ratios qui en résultent indiquent les coûts que les Canadiens auraient payés en plus ou en moins pour les médicaments génériques qu’ils se sont procurés s’ils les avaient achetés aux prix étrangers moyens (mesures multilatérales) ou aux prix d’un pays donné (mesures bilatérales). Ces ratios sont des moyennes arithmétiques, pondérées en fonction des ventes canadiennes, pour les ratios du prix international correspondant par rapport au prix canadien pour des médicaments pris individuellement. De plus amples renseignements relatifs au calcul des ratios des prix étrangers par rapport aux prix canadiens sont présentés sur le site Web du CEPMB, dans la section des documents de référence de la page Web Études analytiques.

Sources de données

Base de données MIDASMC de QuintilesIMS (tous droits réservés)

Cette base de données était la principale source de données canadiennes et internationales relatives aux ventes, à l’utilisation et à l’établissement des prix, et les résultats sont axés sur le marché du détail à l’échelle nationale.Note de bas de page 1 Au Canada, le marché du détail à l’échelle nationale comprend les segments public, privé et direct. Les ventes et les prix rapportés sont fondés sur les prix départ-usine des fabricants. Les prix en devises étrangères ont été convertis en dollars canadiens en fonction des taux de change au comptant. Les ventes moyennes dans les pays de l'OCDE ont été calculées en convertissant les devises étrangères en dollars américains.

Les résultats annuels et trimestriels sont rapportés, tout en mettant l’accent sur la plus récente période disponible, soit l’année civile 2016 ou le dernier trimestre de 2016 (T4-2016).

Système national d’information sur l’utilisation des médicaments prescrits, Institut canadien d’information sur la santé

Cette base de données renferme des renseignements nationaux sur les régimes publics d’assurance-médicaments, notamment des données anonymisées sur les demandes de remboursement recueillies auprès des régimes participant à l’initiative du SNIUMP. L’information figurant dans cette base de données a été utilisée pour effectuer l’analyse des répercussions sur les coûts, laquelle est fournie à la section 4, qui porte principalement sur l’exercice financier 2015-2016.

Critères de sélection des médicaments génériques

Le présent rapport se penche sur 605 médicaments génériques de premier plan au Canada dont les prix sur les marchés étrangers sont disponibles. Ces médicaments représentaient au Canada des ventes au détail de 1,111 million de dollars au T4-2016, soit 82,3 % de l’ensemble des ventes de médicaments générales au pays (voir le tableau sommaire).

Dans le cadre de la présente étude, le terme « médicament » se rapporte à toute combinaison unique d’ingrédients actifs, de concentrations et de formes. Un « produit générique » est un médicament vendu par un fabricant donné sous le nom de son ingrédient actif et classé en fonction de la définition d’un produit générique ou non générique établie par IMS. Les prix des médicaments qui sont rapportés comprennent toutes les versions génériques du médicament qui sont disponibles dans un pays donné (voir l’annexe A).

L’analyse se limite aux médicaments sur ordonnance solides oraux étant sur le marché depuis au moins un an, et dont les ventes annuelles au Canada étaient estimées à au moins un million de dollars en 2016. Il est ainsi possible d’éviter tout problème d’uniformité pouvant résulter de l’établissement de rapports sur des médicaments non solides ou nouvellement généricisés au sein de marchés dont la structure concurrentielle et l’établissement des prix ne se sont pas encore stabilisés.

Tableau sommaire : Médicaments génériques inclus dans l’analyse, T4-2016

|

Nombre de médicaments |

Ventes |

| Tous les médicaments génériques |

1 605 |

1 350 M$ |

| Médicaments génériques choisis |

605 |

1 111 M$ |

| Pourcentage de médicaments génériques parmi tous

les médicaments sélectionnés

|

37,7 % |

82,3 % |

|

Remarque : Les résultats reflètent les ventes au détail de médicaments sur ordonnance selon les prix départ-usine des fabricants.

Source : Base de données MIDASMC, d’octobre à décembre 2016, QuintilesIMS. Tous droits réservés.

|

Pour les comparaisons internationales, seules les molécules aux mêmes formes et concentrations ont été examinées. Les mesures multilatérales des médianes et des moyennes se limitent aux médicaments dont les prix sont disponibles dans trois marchés étrangers ou plus, ou dans deux marchés étrangers ou plus pour les mesures maximale et minimale.

Bien que la sélection de médicaments utilisés dans l’étude représente une grande partie du marché de produits génériques au Canada, une portion de ce marché n’a pu être prise en compte en raison des critères de sélection.

Limites

Les données fournies dans la présente étude vont jusqu’au dernier trimestre de 2016. Les autres politiques sur l’établissement des prix des médicaments génériques qui ont été mises en œuvre depuis ne se reflètent pas dans les résultats. Un sommaire des politiques d’établissement des prix des médicaments génériques dans les régimes publics canadiens d’assurance-médicaments se trouve sur le site Web du CEPMB, dans la section des documents de référence de la page Web Études analytiques.

Les prix étrangers disponibles dans la base de données MIDASMC de QuintilesIMS sont des estimations des prix départ-usine. Ils ne tiennent pas compte des rabais et des remises déduites de la facture que les fabricants peuvent offrir aux détaillants pour qu’ils fassent provision de leurs produits interchangeables. Par conséquent, les prix déclarés n’indiquent pas nécessairement les recettes nettes des fabricants.

Ces prix peuvent différer des autres prix dans la chaîne de distribution, comme les prix de gros ou les prix de détail en pharmacie. Par conséquent, il se peut que les prix indiqués ne correspondent pas aux prix payés par le consommateur ou aux montants remboursés par les programmes publics et privés.

La méthodologie que MIDASMC utilise pour estimer le prix des médicaments varie d’un pays à l’autre. Elle dépend du réseau de distribution et de la disponibilité de données publiques liées aux différents points de la chaîne de distribution. Ces données comprennent le prix du fabricant, le prix de gros, ainsi que le prix payé par les pharmacies au sein des marchés directs. Selon le pays, le prix du fabricant, le prix de gros ou le prix de détail peuvent représenter des estimations se fondant sur des marges ou des majorations réglementaires supposées.

Les données canadiennes présentées dans les sections 1 à 3 portent sur le marché national et comprennent les ventes de médicaments génériques dans les segments de marché publics, privés et directs. Alors que les régimes publics couvrent un vaste éventail de médicaments génériques, le régime privé peut couvrir les médicaments génériques qui ne sont pas remboursés par les régimes publics ou dont les prix s’inscrivent à l’extérieur des limites des politiques provinciales. Le présent rapport ne mesure pas la portée des écarts des prix génériques entre les provinces et les contribuables.

Les répercussions sur les coûts pour les régimes publics rapportées à la section 4 ont été calculées en escomptant les coûts unitaires moyens remboursés par les régimes selon la différence entre les prix au niveau du fabricant au Canada et les prix médians dans les sept pays de comparaison du CEPMB. Les coûts unitaires remboursés par chaque régime public peuvent différer des prix courants des fabricants au niveau national.

Il est possible que les politiques provinciales d’établissement des prix des médicaments génériques ne se reflètent pas entièrement dans le présent rapport en raison de la période visée, de la nature de l’analyse nationale et du vaste éventail des médicaments inclus dans l’analyse. L’analyse présentée dans le présent rapport n’a pas pour objectif d’évaluer les politiques provinciales d’établissement des prix des médicaments génériques ou les initiatives de l’APP en matière de médicaments génériques.

1. Survol du marché des produits génériques

Au Canada, les médicaments génériques représentent un marché de 5 milliards de dollars qui a connu une croissance importante au cours de la dernière décennie. Les Canadiens affichent l’un des taux de consommation de médicaments génériques les plus élevés parmi les pays de l’OCDE; en 2016, ils se classent au troisième rang en ce qui a trait à leur consommation et au deuxième rang en ce qui concerne les dépenses par habitant.

Bien que la consommation de médicaments génériques ait augmenté au cours de la dernière décennie alors que vient à échéance les brevets de médicaments vedettes d’importance, la croissance des ventes de produits génériques au Canada est demeurée comparable aux niveaux internationaux en raison de la mise en œuvre de politiques d’établissement des prix des provinces et de l’APP. Ainsi, tandis qu’on a assisté à une hausse progressive importante de la part des produits génériques quant au nombre d’unités de produits offertes sur le marché des produits pharmaceutiques au Canada, la part des ventes des produits génériques a de son côté diminué ces dernières années. Ces tendances témoignent également d’un taux de croissance supérieur des ventes de médicaments brevetés par rapport à celles de médicaments génériques.

Au cours de la dernière décennie, les ventes de médicaments génériques au Canada ont augmenté de 86 % en passant de 3,0 milliards de dollars en 2006 à 5,5 milliards de dollars en 2016, ce qui correspond à un taux de croissance annuel composé (TCAC) de 6,4 %. Cette croissance est comparable à celle qui a été obtenue par les sept pays de comparaison du CEPMB et est légèrement supérieure à la croissance moyenne obtenue par les pays de l’OCDE, laquelle se chiffre à 80 % et équivaut à un TCAC de 6,1 %.

De 2006 à 2010, les ventes de produits génériques au Canada ont augmenté selon des taux annuels se situant dans les deux chiffres (et ayant atteint 77 %), surpassant ainsi la croissance de celles de chacun des sept pays de comparaison du CEPMB. Néanmoins, malgré la hausse continue de la consommation de médicaments génériques depuis ce moment, la croissance des ventes est demeurée comparable aux niveaux internationaux en raison de la mise en œuvre de politiques d’établissement des prix des provinces et de l’APP.

La figure 1.1 montre la croissance des ventes de médicaments génériques au Canada et dans les sept pays de comparaison du CEPMB de 2006 à 2016, ainsi que la croissance moyenne dans les pays de l’OCDE. Les résultats sont présentés sous forme d’indices; chaque ligne représente la variation cumulée dans les ventes d’un des pays depuis 2006.

Figure 1.1 Indice des ventes au détail de médicaments génériques au Canada et dans d’autres pays, de 2006 à 2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme linéaire présente le taux indexé de croissance des ventes au détail de médicaments génériques au Canada et dans les sept pays de comparaison du CEPMB, ainsi que la moyenne pour les pays de l’Organisation de coopération et de développement économiques (OCDE). De 2006 à 2016, taux de croissance annuel composé pour le Canada était de 6,4 % et de 6,1 % pour les pays de l’Organisation de coopération et de développement économiques.

blank

| Pays |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

| Canada |

1,00 |

1,18 |

1,42 |

1,59 |

1,77 |

1,69 |

1,75 |

1,71 |

1,75 |

1,81 |

1,86 |

| France |

1,00 |

1,18 |

1,28 |

1,35 |

1,46 |

1,49 |

1,66 |

1,82 |

1,77 |

1,79 |

1,82 |

| Allemagne |

1,00 |

0,95 |

1,03 |

1,08 |

1,06 |

1,11 |

1,14 |

1,23 |

1,27 |

1,34 |

1,37 |

| Italie |

1,00 |

1,10 |

1,21 |

1,19 |

1,26 |

1,33 |

1,41 |

1,53 |

1,58 |

1,64 |

1,68 |

| Suède |

1,00 |

1,14 |

1,16 |

1,17 |

1,15 |

1,19 |

1,31 |

1,40 |

1,58 |

1,83 |

1,86 |

| Suisse |

1,00 |

1,06 |

1,13 |

1,17 |

1,22 |

1,26 |

1,39 |

1,48 |

1,53 |

1,57 |

1,65 |

| États-Unis |

1,00 |

0,98 |

0,90 |

0,93 |

0,99 |

1,02 |

1,13 |

1,20 |

1,31 |

1,52 |

1,50 |

| Royaume-Uni |

1,00 |

1,04 |

1,07 |

1,18 |

1,45 |

1,58 |

1,81 |

1,95 |

2,18 |

2,32 |

2,24 |

| Moyenne de l’OCDE |

1,00 |

1,12 |

1,20 |

1,23 |

1,39 |

1,52 |

1,61 |

1,72 |

1,84 |

1,83 |

1,80 |

Le tableau figurant sous le diagramme présente le total des ventes au détail de médicaments génériques au Canada pour chaque année : 2006 – 3,0 milliards de dollars; 2007 – 3,5 milliards de dollars; 2008 – 4,2 milliards de dollars; 2009 – 4,7 milliards de dollars; 2010 – 5,3 milliards de dollars; 2011 – 5,0 milliards de dollars; 2012 – 5,2 milliards de dollars; 2013 – 5,1 milliards de dollars; 2014 – 5,2 milliards de dollars; 2015 – 5,4 milliards de dollars; 2016 – 5,5 milliards de dollars.

Remarque : Les résultats témoignent des ventes de médicaments sur ordonnance sur les marchés de détail nationaux selon les prix courants départ-usine des fabricants.

Les taux de croissance sont fondés sur les données de ventes déclarées dans la devise locale de chaque pays; les ventes moyennes des pays de l’OCDE ont été déterminées par la conversion en dollars américains de toutes les devises.

Source : Base de données MIDASMC QuintilesIMS. Tous droits réservés.

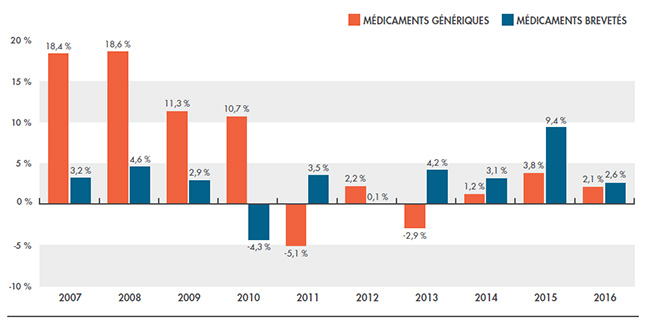

De 2007 à 2011, les taux de croissance des ventes de médicaments génériques au Canada ont dépassé ceux des ventes de médicaments brevetés; toutefois, à la suite de la mise en place entre 2010 et 2013 de politiques d’établissement des prix des médicaments génériques, la tendance s’est inversée, et le taux de variation des ventes de médicaments génériques a atteint un creux de -5,1 % en 2011. Depuis, la croissance des ventes de médicaments génériques s’est redressée, pour s’élever à 3,8 % en 2015, puis à 2,1 % en 2016, tout en demeurant inférieure aux hausses enregistrées pour les ventes de médicaments brevetés. La figure 1.2 compare la croissance des ventes de médicaments génériques et de médicaments brevetés au Canada au cours de la dernière décennie.

Figure 1.2 Taux de variation dans les ventes au détail, médicaments génériques et médicaments brevetés, Canada, de 2006 à 2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à colonnes compare le taux de variation dans les ventes au détail de médicaments génériques et de médicaments brevetés, de 2006 à 2016.

blank

| Catégorie de médicaments |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

| Médicaments génériques |

18,4 % |

18,6 % |

11,3 % |

10,7 % |

-5,1 % |

2,2 % |

-2,9 % |

1,2 % |

3,8 % |

2,1 % |

| Médicaments brevetés |

3,2 % |

4,6 % |

2,9 % |

-4,3 % |

3,5 % |

0,1 % |

4,2 % |

3,1 % |

9,4 % |

2,6 % |

Remarque : Les résultats témoignent des ventes de médicaments sur ordonnance sur le marché de détail national selon les prix départ-usine des fabricants.

Source : Pour les médicaments génériques : base de données MIDASMC QuintilesIMS. Tous droits réservés.

Pour les médicaments brevetés : Rapport annuel 2016 du CEPMB.

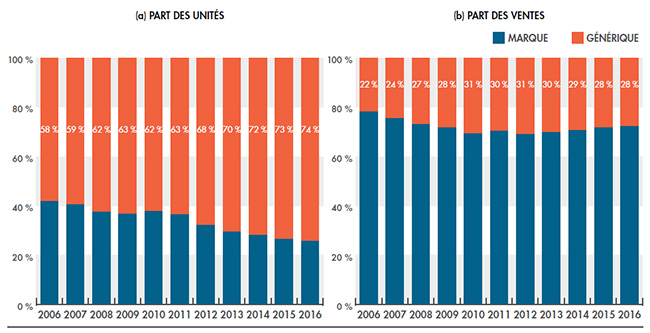

Bien qu’il y ait eu une hausse constante de la part des produits génériques quant au nombre d’unités de produits offertes sur le marché des produits pharmaceutiques au Canada, la part des ventes des produits génériques est de son côté demeurée relativement stable. En fait, de 2010 à 2016, lorsque la part des unités des produits génériques a enregistré sa plus grande hausse en passant de 62 % à 74 %, la part des ventes des produits génériques a diminué, en passant de 31 % à 28 %. Ces résultats témoignent d’une croissance relativement inférieure des ventes de produits génériques attribuable aux politiques d’établissement des prix des provinces et de l’APP, alors que le segment des produits de marque a pour sa part connu une relative expansion. La figure 1.3 illustre la tendance dans la part de marché des produits génériques et des produits de marque sur le marché canadien de 2006 à 2016 en ce qui concerne a) les unités et b) les ventes.

Figure 1.3 Part des produits génériques sur le marché au détail des produits pharmaceutiques au Canada, de 2006 à 2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ces deux diagrammes à colonnes côte à côte comparent la part des produits génériques et des produits de marque sur le marché au détail des produits pharmaceutiques au Canada, de 2006 à 2016. Le premier diagramme compare la part des unités et le second compare la part des ventes.

Part des unités

blank

| Catégorie de médicaments |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

| Marque |

42 % |

41 % |

38 % |

37 % |

38 % |

37 % |

32 % |

30 % |

28 % |

27 % |

26 % |

| Générique |

58 % |

59 % |

62 % |

63 % |

62 % |

63 % |

68 % |

70 % |

72 % |

73 % |

74 % |

Part des ventes

blank

| Catégorie de médicaments |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

| Marque |

78 % |

76 % |

73 % |

72 % |

69 % |

70 % |

69 % |

70 % |

71 % |

72 % |

72 % |

| Générique |

22 % |

24 % |

27 % |

28 % |

31 % |

30 % |

31 % |

30 % |

29 % |

28 % |

28 % |

Remarque : Les résultats témoignent des ventes de médicaments sur ordonnance sur le marché de détail national selon les prix départ-usine des fabricants.

Source : Base de données MIDASMC QuintilesIMS. Tous droits réservés.

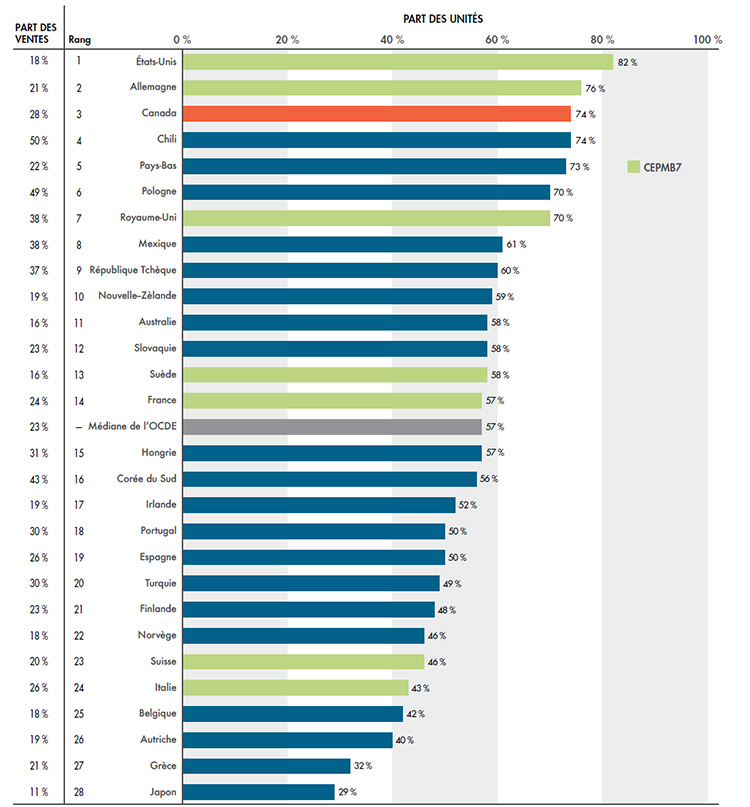

À 74 %, la part des produits génériques sur le marché au Canada en 2016 représente l’un des taux les plus élevés de consommation de médicaments génériques parmi les pays de l’OCDE, au troisième rang après les États-Unis (82 %) et l’Allemagne (76 %). En ce qui concerne les ventes, la part de marché de 28 % au Canada est supérieure à la médiane des pays de l’OCDE (23 %) et plus élevée que celle des sept pays de comparaison du CEPMB, à l’exception du Royaume-Uni (38 %). La figure 1.4 compare la part de marché des médicaments génériques au Canada et dans les autres pays de l’OCDE en 2016.

Figure 1.4 Parts de marché des médicaments génériques, OCDE, 2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à barres horizontales illustre les parts de marché des médicaments génériques sur le marché au détail des produits pharmaceutiques dans les pays de l’Organisation de coopération et de développement économiques en 2016. Les barres représentent la part des unités pour chaque pays, tandis que la part des ventes est présentée du côté gauche.

blank

| Rang |

Pays |

Part des ventes des médicaments génériques |

Part des unités des médicaments génériques |

| 1 |

États-Unis |

18 % |

82 % |

| 2 |

Allemagne |

21 % |

76 % |

| 3 |

Canada |

28 % |

74 % |

| 4 |

Chili |

50 % |

74 % |

| 5 |

Pays-Bas |

22 % |

73 % |

| 6 |

Pologne |

49 % |

70 % |

| 7 |

Royaume-Uni |

38 % |

70 % |

| 8 |

Mexique |

38 % |

61 % |

| 9 |

République tchèque |

37 % |

60 % |

| 10 |

Nouvelle-Zélande |

19 % |

59 % |

| 11 |

Australie |

16 % |

58 % |

| 12 |

Slovaquie |

23 % |

58 % |

| 13 |

Suède |

16 % |

58 % |

| 14 |

France |

24 % |

57 % |

| 15 |

Hongrie |

31 % |

57 % |

| ― |

Moyenne de l’OCDE |

23 % |

57 % |

| 16 |

Corée du Sud |

43 % |

56 % |

| 17 |

Irlande |

19 % |

52 % |

| 18 |

Portugal |

30 % |

50 % |

| 19 |

Espagne |

26 % |

50 % |

| 20 |

Turquie |

30 % |

49 % |

| 21 |

Finlande |

23 % |

48 % |

| 22 |

Norvège |

18 % |

46 % |

| 23 |

Suisse |

20 % |

46 % |

| 24 |

Italie |

26 % |

43 % |

| 25 |

Belgique |

18 % |

42 % |

| 26 |

Autriche |

19 % |

40 % |

| 27 |

Grèce |

21 % |

32 % |

| 28 |

Japon |

11 % |

29 % |

Remarque : Les résultats témoignent des ventes de médicaments sur ordonnance sur le marché de détail national selon les prix départ-usine des fabricants tels que déclarés dans la devise locale de chaque pays; les ventes moyennes des pays de l’OCDE ont été déterminées par la conversion en dollars américains de toutes les devises.

Source : Base de données MIDASMC QuintilesIMS. Tous droits réservés.

Les Canadiens affichent des dépenses en médicaments bien plus élevées que bon nombre d’autres pays industrialisés, tant du point de vue de la part des dépenses en médicaments du produit intérieur brut que du point de vue des dépenses par habitant en médicaments (CEPMB, 2017b). Des constats similaires peuvent être faits concernant les médicaments génériques, pour lesquels le Canada affiche des dépenses par habitant supérieures à celles de tous les autres pays de l’OCDE, à l’exception des États-Unis.

Bien que le présent rapport se concentre sur les ventes et les prix des médicaments génériques sur le marché de détail national, la figure 1.5 présente les dépenses par habitant des pays de l’OCDE en médicaments génériques dans les segments de marché combinés du détail et des hôpitaux. Ces données permettent de dresser un portrait plus exhaustif de la position du Canada dans un contexte élargi et mondial. Les dépenses par habitant en médicaments génériques sont exprimées en a) dollars canadiens et en b) dollars américains, à parité des pouvoirs d’achat (PPP). La PPP mesure le coût relatif de la vie entre pays, à l’aide d’un « panier » standard de produits et de services aux prix courants dans chaque pays. Étant donné que les taux de PPP visent à représenter le coût relatif de la vie, ils constituent un moyen simple de rajuster les prix pour tenir compte des différences de prix, de revenus et d’autres valeurs monétaires dans la comparaison globale des prix en vigueur dans les différents pays.

Figure 1.5 Dépenses par habitant en médicaments génériques, marchés de détail et des hôpitaux, OCDE, 2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ces deux diagrammes à barres horizontales côte à côte présentent les dépenses par habitant en médicaments génériques dans les pays de l’Organisation de coopération et de développement économiques. Le premier diagramme présente les ventes combinées des marchés de détail et des hôpitaux pour chaque pays, en dollars canadiens, tandis que le second présente les ventes combinées des marchés de détail et des hôpitaux en dollars américains, à parité du pouvoir d’achat.

blank

| Pays |

Dépenses par habitant en dollars canadiens |

Dépenses par habitant en dollars américains, à parité du pouvoir d’achat |

| États-Unis |

296 $ |

223 $ |

| Canada |

165 $ |

130 $ |

| Suisse |

138 $ |

83 $ |

| France |

132 $ |

112 $ |

| Royaume-Uni |

122 $ |

98 $ |

| Allemagne |

113 $ |

99 $ |

| Autriche |

112 $ |

96 $ |

| Corée du Sud |

107 $ |

105 $ |

| Finlande |

105 $ |

79 $ |

| Irlande |

97 $ |

82 $ |

| Italie |

83 $ |

78 $ |

| Japon |

78 $ |

62 $ |

| Espagne |

76 $ |

79 $ |

| Belgique |

76 $ |

65 $ |

| Médiane de l’OCDE |

74 $ |

81 $ |

| Portugal |

73 $ |

85 $ |

| Slovaquie |

71 $ |

100 $ |

| Hongrie |

70 $ |

112 $ |

| Australie |

70 $ |

48 $ |

| Suède |

70 $ |

50 $ |

| Grèce |

68 $ |

76 $ |

| Pologne |

67 $ |

114 $ |

| République tchèque |

66 $ |

95 $ |

| Norvège |

60 $ |

38 $ |

| Pays-Bas |

51 $ |

44 $ |

| Chili |

46 $ |

60 $ |

| Nouvelle-Zélande |

41 $ |

31 $ |

| Turquie |

34 $ |

58 $ |

| Mexique |

21 $ |

34 $ |

Remarque : Les résultats témoignent des ventes de médicaments sur ordonnance sur les marchés nationaux combinés du détail et des hôpitaux selon les prix départ-usine des fabricants.

Source : Données sur les ventes : base de données MIDASMC QuintilesIMS. Tous droits réservés.

Conversion à la PPP : CEPMB.

2. Comparaisons des prix à l’échelle internationale

Au Canada, le prix moyen des médicaments génériques a diminué de moitié par rapport à ce qu’il était il y a dix ans et a baissé encore davantage pour les médicaments les plus courants. Alors que cette baisse a dépassé les diminutions de prix globales observées dans la plupart des marchés des sept pays de comparaison du CEPMB, le taux de baisse a ralenti ces dernières années.

Les politiques d’établissement des prix des provinces et de l’APP combinées à la dépréciation du dollar canadien ont progressivement réduit l’écart important entre les niveaux de prix des médicaments génériques au Canada et à l’étranger au cours des dernières années. Malgré cela, les prix moyens dans les sept pays de comparaison du CEPMB sont toujours considérablement inférieurs aux prix observés au Canada, et l’écart est légèrement plus élevé en regard des pays de l’OCDE. Le Canada se classe au septième rang des prix les plus élevés des médicaments génériques parmi les pays de l’OCDE, juste en dessous des États-Unis.

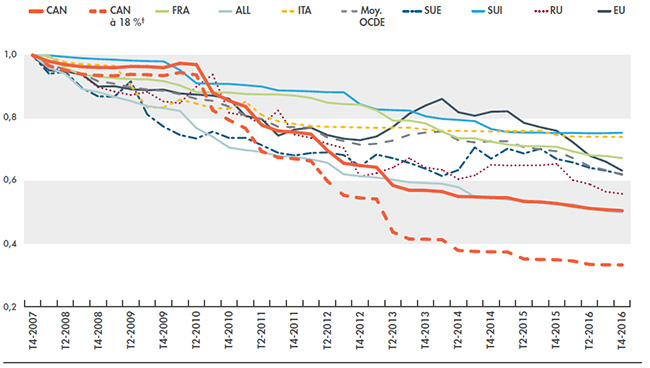

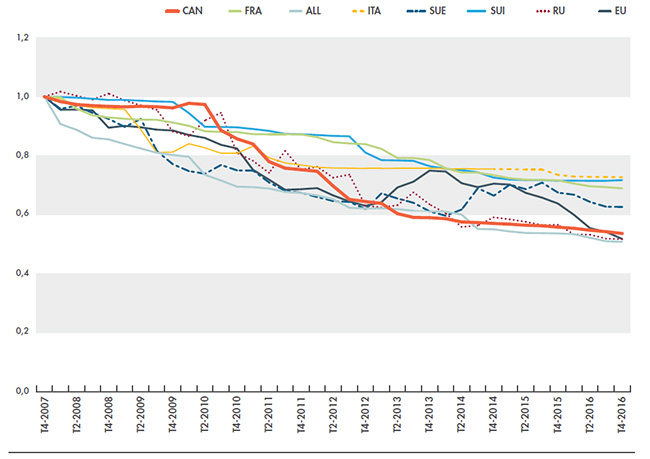

Tendances dans l’établissement des prix des médicaments

À la suite de la mise en œuvre de politiques d’établissement des prix des provinces et de l’APP, les prix des médicaments génériques au Canada ont amorcé une période de baisse rapide entre le troisième trimestre de 2010 et le troisième trimestre de 2013, après quoi le taux de baisse des prix a ralenti. Au quatrième trimestre de 2016, les prix des médicaments génériques avaient diminué de 49 % par rapport à ce qu’ils étaient dix ans plus tôt. Au même moment, les prix des médicaments génériques connaissaient aussi une baisse sur d’autres grands marchés de produits pharmaceutiques (sept pays de comparaison du CEPMB), ce qui a réduit l'incidence sur la position du Canada relativement aux prix internationaux. Les prix en Allemagne ont diminué approximativement du même montant qu’au Canada, tandis que les prix en Suisse, en Italie et en France ont enregistré des baisses bien moins prononcées (au plus 33 %). Aux États-Unis, au Royaume-Uni et en Suède, les prix ont fluctué, en faisant l’objet de baisses de prix initiales relativement fortes suivies de remontées partielles.

La figure 2.1 présente les tendances dans les prix des médicaments génériques au Canada et dans les pays de comparaison du CEPMB depuis 2007. La variation de prix est exprimée sous forme d’indice; l’indice de prix de chacun des pays a été fixé à 1,0 pour le quatrième trimestre de 2007, en tenant compte de la devise locale. La valeur trimestrielle de chacun des pays représente la variation cumulée du prix correspondant depuis 2007.

Tandis que les prix des médicaments génériques au Canada ont diminué de 49 % de façon générale, la baisse a été encore plus grande pour les médicaments génériques les plus courants, dont le prix a été diminué à 18 % du prix de référence des médicaments de marque correspondants, en affichant une baisse de 67 %.

Figure 2.1 Indices des prix des médicaments génériques, Canada et CEPMB7*, du T4-2007 au T4-2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme linéaire présente les indices des prix des médicaments génériques pour le Canada et les sept pays de comparaison du CEPMB, à compter du quatrième trimestre de 2007. Deux ensembles de données sont fournis pour le Canada : l’un pour tous les médicaments génériques et l’autre pour les médicaments à 18 % du prix de référence des médicaments de marque correspondants à la fin de 2016.

blank

| Année et trimestre |

Canada : tous |

Canada : médicaments génériques à 18 % |

France |

Allemagne |

Italie |

Moyenne de l’OCDE |

Suède |

Suisse |

Royaume-Uni |

États-Unis |

| 2007 : quatrième trimestre |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

1,00 |

| 2008 : premier trimestre |

0,98 |

0,97 |

1,00 |

0,96 |

0,99 |

0,97 |

0,94 |

1,00 |

0,96 |

0,95 |

| 2008 : deuxième trimestre |

0,97 |

0,95 |

0,96 |

0,94 |

0,98 |

0,96 |

0,95 |

0,99 |

0,95 |

0,95 |

| 2008 : troisième trimestre |

0,96 |

0,94 |

0,94 |

0,89 |

0,97 |

0,94 |

0,90 |

0,99 |

0,94 |

0,94 |

| 2008 : quatrième trimestre |

0,96 |

0,94 |

0,93 |

0,88 |

0,97 |

0,92 |

0,87 |

0,99 |

0,90 |

0,90 |

| 2009 : premier trimestre |

0,96 |

0,93 |

0,93 |

0,87 |

0,97 |

0,91 |

0,87 |

0,99 |

0,88 |

0,90 |

| 2009 : deuxième trimestre |

0,96 |

0,94 |

0,92 |

0,85 |

0,90 |

0,90 |

0,92 |

0,98 |

0,87 |

0,89 |

| 2009 : troisième trimestre |

0,96 |

0,94 |

0,92 |

0,84 |

0,83 |

0,89 |

0,81 |

0,98 |

0,88 |

0,89 |

| 2009 : quatrième trimestre |

0,96 |

0,93 |

0,92 |

0,83 |

0,83 |

0,89 |

0,77 |

0,98 |

0,85 |

0,89 |

| 2010 : premier trimestre |

0,97 |

0,94 |

0,90 |

0,82 |

0,86 |

0,88 |

0,75 |

0,95 |

0,85 |

0,88 |

| 2010 : deuxième trimestre |

0,97 |

0,94 |

0,88 |

0,77 |

0,85 |

0,86 |

0,73 |

0,91 |

0,90 |

0,87 |

| 2010 : troisième trimestre |

0,88 |

0,82 |

0,88 |

0,74 |

0,83 |

0,85 |

0,76 |

0,91 |

0,94 |

0,87 |

| 2010 : quatrième trimestre |

0,85 |

0,79 |

0,88 |

0,71 |

0,83 |

0,84 |

0,74 |

0,91 |

0,82 |

0,86 |

| 2011 : premier trimestre |

0,84 |

0,77 |

0,88 |

0,70 |

0,85 |

0,81 |

0,74 |

0,90 |

0,81 |

0,81 |

| 2011 : deuxième trimestre |

0,78 |

0,69 |

0,88 |

0,69 |

0,81 |

0,80 |

0,71 |

0,90 |

0,78 |

0,80 |

| 2011 : troisième trimestre |

0,76 |

0,67 |

0,87 |

0,68 |

0,79 |

0,77 |

0,69 |

0,89 |

0,82 |

0,74 |

| 2011 : quatrième trimestre |

0,76 |

0,67 |

0,87 |

0,68 |

0,78 |

0,77 |

0,68 |

0,89 |

0,75 |

0,76 |

| 2012 : premier trimestre |

0,75 |

0,66 |

0,86 |

0,67 |

0,77 |

0,77 |

0,69 |

0,88 |

0,74 |

0,77 |

| 2012 : deuxième trimestre |

0,70 |

0,60 |

0,85 |

0,66 |

0,77 |

0,74 |

0,69 |

0,88 |

0,72 |

0,75 |

| 2012 : troisième trimestre |

0,66 |

0,55 |

0,84 |

0,62 |

0,77 |

0,73 |

0,68 |

0,88 |

0,70 |

0,73 |

| 2012 : quatrième trimestre |

0,65 |

0,55 |

0,84 |

0,61 |

0,77 |

0,71 |

0,65 |

0,84 |

0,61 |

0,73 |

| 2013 : premier trimestre |

0,64 |

0,54 |

0,82 |

0,61 |

0,77 |

0,72 |

0,68 |

0,83 |

0,62 |

0,74 |

| 2013 : deuxième trimestre |

0,59 |

0,44 |

0,79 |

0,60 |

0,77 |

0,73 |

0,67 |

0,83 |

0,64 |

0,77 |

| 2013 : troisième trimestre |

0,57 |

0,41 |

0,79 |

0,60 |

0,77 |

0,75 |

0,66 |

0,82 |

0,67 |

0,81 |

| 2013 : quatrième trimestre |

0,57 |

0,41 |

0,78 |

0,59 |

0,76 |

0,75 |

0,64 |

0,81 |

0,64 |

0,84 |

| 2014 : premier trimestre |

0,57 |

0,41 |

0,76 |

0,59 |

0,76 |

0,76 |

0,62 |

0,80 |

0,64 |

0,86 |

| 2014 : deuxième trimestre |

0,55 |

0,38 |

0,74 |

0,58 |

0,76 |

0,73 |

0,63 |

0,79 |

0,61 |

0,82 |

| 2014 : troisième trimestre |

0,55 |

0,38 |

0,74 |

0,55 |

0,76 |

0,72 |

0,71 |

0,79 |

0,62 |

0,81 |

| 2014 : quatrième trimestre |

0,55 |

0,37 |

0,72 |

0,55 |

0,76 |

0,73 |

0,67 |

0,77 |

0,65 |

0,82 |

| 2015 : premier trimestre |

0,55 |

0,37 |

0,72 |

0,54 |

0,76 |

0,73 |

0,70 |

0,76 |

0,65 |

0,82 |

| 2015 : deuxième trimestre |

0,53 |

0,35 |

0,71 |

0,54 |

0,76 |

0,71 |

0,69 |

0,75 |

0,65 |

0,78 |

| 2015 : troisième trimestre |

0,53 |

0,35 |

0,71 |

0,53 |

0,76 |

0,70 |

0,70 |

0,75 |

0,65 |

0,77 |

| 2015 : quatrième trimestre |

0,53 |

0,35 |

0,71 |

0,53 |

0,75 |

0,69 |

0,67 |

0,75 |

0,65 |

0,76 |

| 2016 : premier trimestre |

0,52 |

0,34 |

0,69 |

0,53 |

0,74 |

0,67 |

0,66 |

0,75 |

0,60 |

0,72 |

| 2016 : deuxième trimestre |

0,51 |

0,33 |

0,68 |

0,51 |

0,74 |

0,65 |

0,64 |

0,75 |

0,59 |

0,68 |

| 2016 : troisième trimestre |

0,51 |

0,33 |

0,68 |

0,50 |

0,74 |

0,63 |

0,63 |

0,75 |

0,57 |

0,66 |

| 2016 : quatrième trimestre |

0,51 |

0,33 |

0,67 |

0,50 |

0,74 |

0,62 |

0,62 |

0,75 |

0,56 |

0,63 |

Remarque : Les résultats sont fondés sur les prix départ-usine des fabricants sur les marchés de détail nationaux. L’indice de prix de chacun des pays repose sur la devise locale et les ventes pondérées de médicaments dans chaque pays.

*France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

†Comprend dix-huit des médicaments génériques les plus courants dont les prix sont établis à 18 % des produits de marque équivalents grâce aux efforts de l’APP.

Source : Base de données MIDASMC QuintilesIMS, d’octobre-décembre 2007 à octobre-décembre 2016. Tous droits réservés.

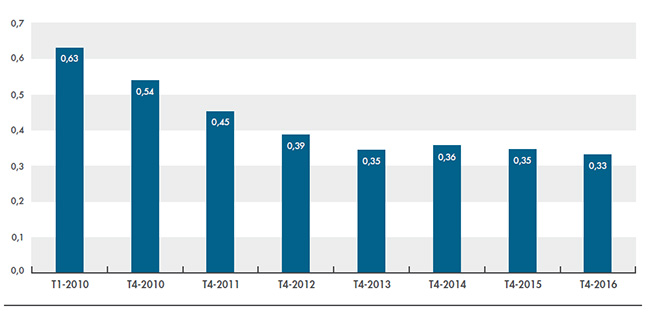

La récente évolution des prix des médicaments génériques au Canada peut aussi être examinée du point de vue de la variation des ratios des prix des médicaments génériques par rapport aux prix des médicaments de marque. La figure 2.2 présente les prix moyens des médicaments génériques par rapport aux prix de référence des produits de marque correspondants pour la période s’échelonnant de 2010 à 2016. Les résultats font état de la même tendance, soit une baisse rapide des prix relatifs des médicaments génériques entre le premier trimestre de 2010 et le quatrième trimestre de 2012, suivie de niveaux de prix plus stables.

Du premier trimestre de 2010 au quatrième trimestre de 2016, les prix des médicaments génériques ont chuté, en passant en moyenne de 63 à 33 % des prix des médicaments de marque correspondants, compte tenu de l’application des politiques d’établissement des prix des provinces et de l’APP. Il faut noter que ces résultats moyens tiennent compte des médicaments génériques et des prix des trois segments de marché (publics, privés et directs) et comprennent les médicaments qui ne sont pas assujettis aux politiques d’établissement des prix des médicaments génériques.

Figure 2.2 Ratios moyens des prix des médicaments génériques par rapport aux prix des médicaments de marque, Canada, du T1-2010 au T4-2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à colonnes présente les ratios moyens des prix des médicaments génériques par rapport aux prix des médicaments de marque au Canada, de 2010 à 2016.

Premier trimestre de 2010 : 0,63; quatrième trimestre de 2010 : 0,54; quatrième trimestre de 2011 : 0,45; quatrième trimestre de 2012 : 0,39; quatrième trimestre de 2013 : 0,35; quatrième trimestre de 2014 : 0,36; quatrième trimestre de 2015 : 0,35; quatrième trimestre de 2016 : 0,33.

Remarque : Les résultats sont fondés sur les prix courants départ-usine des fabricants sur le marché de détail national.

Source : Base de données MIDASMC QuintilesIMS, de janvier-mars 2010 à octobre-décembre 2016. Tous droits réservés.

Comparaisons multilatérales des prix

Les comparaisons de prix internationales figurant dans la présente section sont exprimées sous forme de ratios des prix des médicaments génériques à l’étranger par rapport à ceux au Canada, où le niveau de prix moyen des médicaments génériques au Canada est fixé à 1,0 et où les prix correspondants à l’étranger sont déterminés comme étant supérieurs ou inférieurs à ce niveau. Les ratios de prix multilatéraux comparent les niveaux de prix des médicaments génériques au Canada avec les niveaux de prix de l’ensemble des pays analysés, tandis que les ratios de prix bilatéraux comparent les niveaux de prix des médicaments génériques au Canada avec les niveaux de prix dans chaque pays individuel.

Pour obtenir une définition plus détaillée des mesures fournies et une description approfondie du calcul des ratios des prix moyens à l’étranger par rapport à ceux au Canada, veuillez consulter la section des documents de référence de la page Études analytiques sur le site Web du CEPMB.

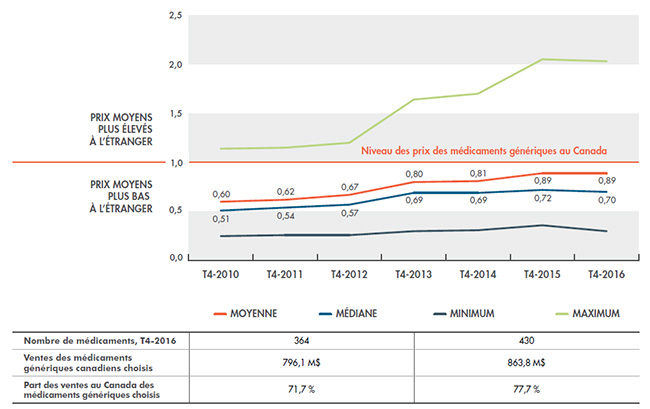

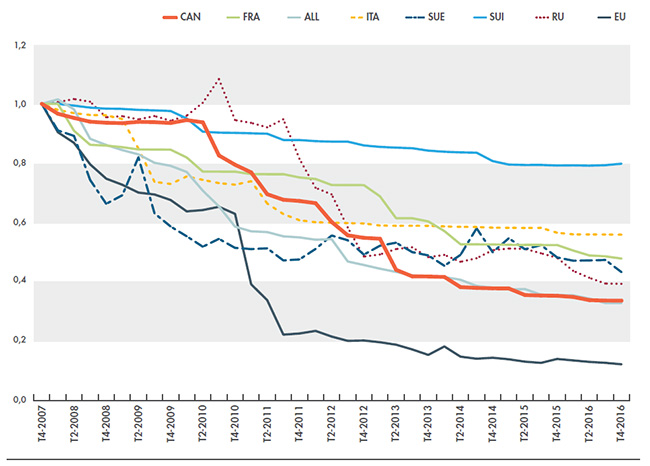

Le prix moyen des médicaments génériques au Canada continue d’être supérieur à celui qu’on observe sur les marchés de comparaison, bien qu’une réduction progressive de l’écart soit observée. En 2010, le prix moyen sur les marchés des sept pays de comparaison du CEPMB était 40 % moindre à celui qui était enregistré au Canada; en 2016, ce pourcentage avait diminué pour atteindre 11 %. Lorsqu’on examine les valeurs médianes, on constate un écart encore plus grand entre les prix à l’étranger et ceux au Canada, étant donné que les résultats ne sont alors plus faussés par les prix exceptionnellement élevés ou faibles de médicaments génériques sur certains marchés. En 2016, les prix médians à l’étranger étaient 30 % moins élevés que ceux au Canada.

La figure 2.3 présente la tendance dans les ratios multilatéraux des prix à l’étranger par rapport aux prix au Canada pour les sept pays de comparaison du CEPMB, du quatrième trimestre de 2010 au quatrième trimestre de 2016. Bien que l’écart entre les prix moyens à l’étranger et au Canada diminue, le taux de baisse a ralenti au cours des dernières années. La baisse la plus importante de l’écart entre les prix à l’étranger et ceux au Canada a eu lieu entre le quatrième trimestre de 2012 et le quatrième trimestre de 2013. Veuillez noter que ces résultats tiennent compte non seulement des baisses dans les prix des médicaments génériques au Canada, mais aussi des fluctuations dans les taux de change ainsi que des variations dans les prix des médicaments génériques observées sur les marchés étrangers, conformément à la figure 2.1. Ces aspects sont traités plus en détail à la section suivante : Qu’est-ce qui cause la variation des ratios des prix à l’étranger par rapport aux prix au Canada?

Le tableau sous la figure 2.3 présente le nombre de médicaments inclus dans l’analyse, les ventes correspondantes de médicaments génériques au Canada (en millions de dollars) et leur part respective parmi les ventes totales de médicaments génériques au Canada pour les médicaments sélectionnés au quatrième trimestre de 2016. Par exemple, 364 médicaments ont été utilisés pour calculer les ratios moyens et médians des prix à l’étranger par rapport aux prix au Canada. Tandis que ces médicaments correspondaient à une part relativement faible (22,6 %) du nombre de médicaments génériques au Canada en 2016, ils représentaient une part relativement élevée des ventes (59 % de toutes les ventes de médicaments génériques au Canada).

Figure 2.3 Ratios multilatéraux des prix à l’étranger par rapport aux prix au Canada, CEPMB7* ‒ Médicaments génériques, du T4-2010 au T4-2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme linéaire présente les tendances des ratios moyens multilatéraux des prix à l’étranger par rapport aux prix au Canada pour les sept pays de comparaison du CEPMB, du quatrième trimestre de 2010 au quatrième trimestre de 2016. Le niveau des prix des médicaments génériques au Canada est fixé à un. Les ratios supérieurs à un indiquent des prix moyens plus élevés à l’étranger, tandis que les ratios inférieurs à un indiquent des prix moyens plus bas à l’étranger.

blank

| Année et trimestre |

Moyenne |

Médiane |

Minimum |

Maximum |

| 2010 : quatrième trimestre |

0,60 |

0,51 |

0,25 |

1,14 |

| 2011 : quatrième trimestre |

0,62 |

0,54 |

0,26 |

1,15 |

| 2012 : quatrième trimestre |

0,67 |

0,57 |

0,26 |

1,20 |

| 2013 : quatrième trimestre |

0,80 |

0,69 |

0,30 |

1,64 |

| 2014 : quatrième trimestre |

0,81 |

0,69 |

0,31 |

1,70 |

| 2015 : quatrième trimestre |

0,89 |

0,72 |

0,36 |

2,05 |

| 2016 : quatrième trimestre |

0,89 |

0,70 |

0,30 |

2,03 |

Le tableau figurant sous le diagramme présente de l’information sur les médicaments utilisés dans le calcul des ratios des prix pour le quatrième trimestre de 2016.

blank

| Valeurs mesurées |

Nombre de médicaments |

Ventes des médicaments génériques canadiens choisis, en millions de dollars |

Part des ventes au Canada des médicaments génériques choisis |

| Moyenne et médiane |

364 |

796,1 |

71,7 % |

| Minimum et maximum |

430 |

863,8 |

77,7 % |

Remarque : Les résultats sont fondés sur les prix départ-usine des fabricants sur les marchés de détail nationaux.

L’analyse se limite aux médicaments génériques commercialisés depuis au moins un an. Les valeurs minimales et maximales ont été calculées pour les médicaments dont les prix sont connus dans au moins deux marchés étrangers; les valeurs moyennes et médianes ont été calculées pour les médicaments dont les prix sont connus sur au moins trois marchés étrangers.

*France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source : Base de données MIDASMC QuintilesIMS, d’octobre-décembre 2010 à octobre-décembre 2016. Tous droits réservés.

Qu’est-ce qui cause la variation des ratios des prix à l’étranger par rapport aux prix au Canada?

Les variations des ratios des prix à l’étranger par rapport aux prix au Canada au fil du temps découlent de quatre grands facteurs : variations des prix au Canada, variations des prix sur les marchés étrangers, variations des taux de change et variations dans l’ensemble de médicaments génériques (c’est-à-dire, changements dans l’ensemble et la pondération des médicaments génériques comparés). Pour examiner les quatre facteurs plus en détail, chaque effet a été isolé en mesurant sa variation entre la première et la deuxième période, tout en maintenant tous les autres facteurs constants.

Au cours des quatre dernières années, l’écart entre les prix des médicaments génériques à l’étranger et ceux au Canada a diminué, en passant de 33 % en 2012 à 11 % en 2016. Cette variation de 22 % découle principalement d’une combinaison de trois facteurs : i) baisse des prix des médicaments génériques au Canada (15 %); ii) taux de change étrangers plus favorables en raison de la dépréciation du dollar canadien (8 %) et iii) baisse des prix sur les marchés étrangers donnant lieu à une augmentation de l’écart entre les prix au Canada et à l’étranger (-5 %). La variation globale s’explique aussi par d’autres facteurs de moindre ampleur comme les variations dans la pondération des dépenses de l’ensemble de médicaments inclus dans les calculs, ainsi que l’effet croisé découlant de l’interaction entre tous les facteurs.

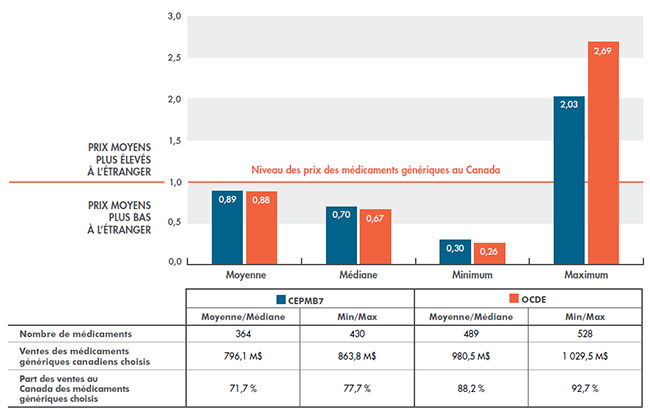

Lorsque l’on compare les prix au Canada avec les prix moyens des pays de l’OCDE, l’écart est légèrement supérieur. En 2016, les prix moyens des pays de l’OCDE étaient 12 % moins élevés que les prix au Canada, comparativement à 11 % pour les prix des sept pays de comparaison du CEPMB, tandis que les prix médians des pays de l’OCDE étaient quant à eux 33 % moins élevés (figure 2.4).

Figure 2.4 Ratios multilatéraux des prix à l’étranger par rapport aux prix au Canada, CEPMB7* et OCDE ‒ Médicaments génériques, quatrième trimestre de 2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à colonnes compare les ratios moyens multilatéraux des prix à l’étranger par rapport aux prix au Canada pour les sept pays de comparaison du CEPMB (CEPMB7) et les pays de l’Organisation de coopération et de développement économiques au quatrième trimestre de 2016. Le niveau des prix des médicaments génériques au Canada est fixé à un. Les ratios supérieurs à un indiquent des prix moyens plus élevés à l’étranger, tandis que les ratios inférieurs à un indiquent des prix moyens plus bas à l’étranger.

blank

| Pays |

Minimum |

Moyenne |

Médiane |

Maximum |

| CEPMB7 |

0,30 |

0,89 |

0,70 |

2,03 |

| OCDE |

0,26 |

0,88 |

0,67 |

2,69 |

Le tableau figurant sous le diagramme présente de l’information sur les médicaments utilisés dans le calcul des ratios des prix.

blank

| Valeurs mesurées |

Nombre de médicaments inclus dans le calcul |

Ventes des médicaments génériques canadiens choisis, en millions de dollars |

Part des ventes au Canada des médicaments génériques choisis |

| CEPMB7 – moyenne et médiane |

364 |

796,1 |

71,7 % |

| CEPMB7 – minimum et maximum |

430 |

863,8 |

77,7 % |

| OCDE – moyenne et médiane |

489 |

980,5 |

88,2 % |

| OCDE – minimum et maximum |

528 |

1 029,5 |

92,7 % |

Remarque : Les résultats sont fondés sur les prix départ-usine des fabricants sur les marchés de détail nationaux.

L’analyse se limite aux médicaments génériques commercialisés depuis au moins un an. Les valeurs minimales et maximales ont été calculées pour les médicaments dont les prix sont connus dans au moins deux marchés étrangers; les valeurs moyennes et médianes ont été calculées pour les médicaments dont les prix sont connus sur au moins trois marchés étrangers.

*France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source : Base de données MIDASMC QuintilesIMS, d’octobre-décembre 2016. Tous droits réservés.

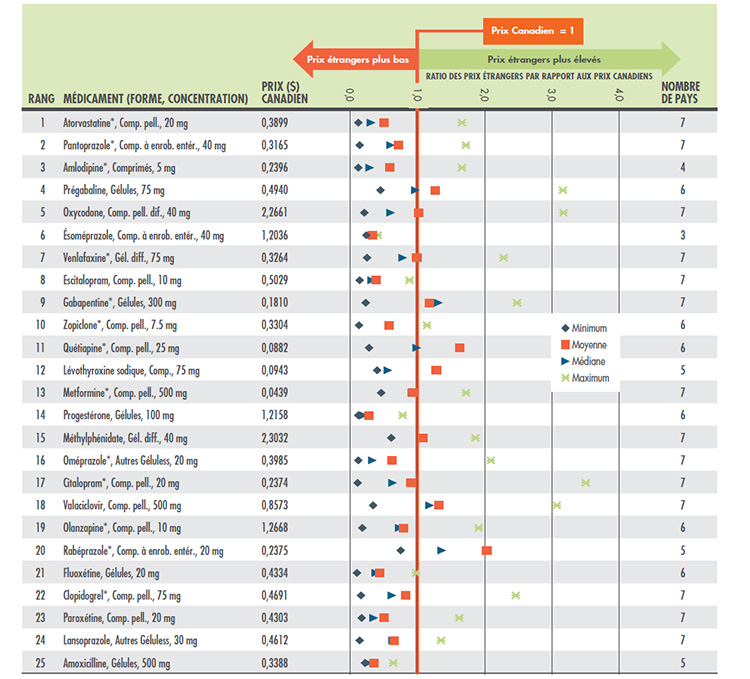

L’annexe A présente les ratios multilatéraux des prix à l’étranger par rapport aux prix au Canada des 25 médicaments génériques les plus vendus inclus dans la présente analyse.

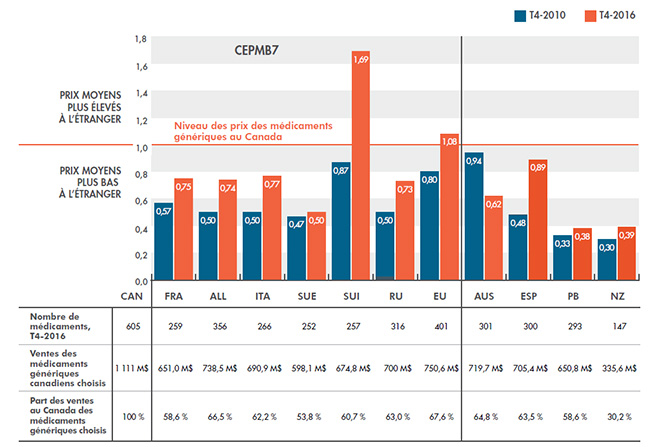

Comparaisons bilatérales des prix

Les comparaisons bilatérales établies avec chaque pays ont aussi permis d’observer les gains qui ont récemment été réalisés en ce qui a trait à l’harmonisation des prix au Canada avec les niveaux internationaux. Par exemple, les prix des médicaments génériques en France, en Allemagne et en Italie, qui étaient généralement 50 % inférieurs à ceux du Canada en 2010, étaient environ 25 % moins élevés en 2016. Les prix moyens en Suisse et aux États-Unis, qui étaient inférieurs aux niveaux canadiens en 2010, étaient plus élevés en 2016. Le Canada s’est seulement légèrement amélioré par rapport aux pays où les prix des médicaments génériques comparables étaient les plus bas en 2010, par exemple aux Pays-Bas et en Nouvelle-Zélande. Contrairement à la tendance observée dans les autres pays, entre 2010 et 2016, les prix ont chuté considérablement en Australie par rapport aux prix observés au Canada. Ces divers degrés de variation des ratios bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens tiennent compte de l’évolution des prix des médicaments génériques sur les marchés étrangers et des variations des taux de change.

La figure 2.5 présente les ratios moyens bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens pour les pays du CEPMB7, et certains autres pays choisis, au cours du quatrième trimestre de l’année 2010 et du quatrième trimestre de l’année 2016.

Figure 2.5 Ratios bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens, CEPMB7* et autres pays choisis – Médicaments génériques, T4-2010 et T4-2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à colonnes compare les ratios moyens bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens pour des pays choisis au quatrième trimestre de 2010 et au quatrième trimestre de 2016. Le niveau des prix des médicaments génériques au Canada est fixé à un. Les ratios supérieurs à un indiquent des prix moyens plus élevés à l’étranger, tandis que les ratios inférieurs à un indiquent des prix moyens plus bas à l’étranger.

blank

| Pays |

Ratios des prix des médicaments à l’étranger par rapport aux prix canadiens, quatrième trimestre de 2010 |

Ratios des prix des médicaments à l’étranger par rapport aux prix canadiens, quatrième trimestre de 2016 |

| France |

0,57 |

0,75 |

| Allemagne |

0,50 |

0,74 |

| Italie |

0,50 |

0,77 |

| Suède |

0,47 |

0,50 |

| Suisse |

0,87 |

1,69 |

| Royaume-Uni |

0,50 |

0,73 |

| États-Unis |

0,80 |

1,08 |

| Australie |

0,94 |

0,62 |

| Espagne |

0,48 |

0,89 |

| Pays-Bas |

0,33 |

0,38 |

| Nouvelle-Zélande |

0,30 |

0,39 |

Le tableau figurant sous le diagramme présente de l’information sur les médicaments utilisés dans le calcul des ratios des prix pour le quatrième trimestre de 2016.

blank

| Pays |

Nombre de médicaments |

Ventes des médicaments génériques canadiens choisis, en millions de dollars |

Part des ventes au Canada des médicaments génériques choisis |

| Canada |

605 |

1 111,1 |

100,0 % |

| France |

259 |

651,0 |

58,6 % |

| Allemagne |

356 |

738,5 |

66,5 % |

| Italie |

266 |

690,9 |

62,2 % |

| Suède |

252 |

598,1 |

53,8 % |

| Suisse |

257 |

674,8 |

60,7 % |

| Royaume-Uni |

316 |

700,0 |

63,0 % |

| États-Unis |

401 |

750,6 |

67,6 % |

| Australie |

301 |

719,7 |

64,8 % |

| Espagne |

300 |

705,4 |

63,5 % |

| Pays-Bas |

293 |

650,8 |

58,6 % |

| Nouvelle-Zélande |

147 |

335,6 |

30,2 % |

Remarque : Les résultats sont fondés sur les prix départ-usine des fabricants sur les marchés de détail nationaux. L’analyse se limite aux médicaments génériques commercialisés depuis au moins un an.

*France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source : Base de données MIDASMC, d’octobre-décembre 2010 à octobre-décembre 2016, QuintilesIMS. Tous droits réservés.

Il faut faire preuve de prudence lorsque l’on interprète les résultats des pays où la correspondance des médicaments avec le Canada était relativement faible. Par exemple, les comparaisons bilatérales des prix avec la Nouvelle-Zélande permettent seulement de comparer 147 des 605 médicaments commercialisés, ce qui représente 30,2 % des ventes analysées. Une faible correspondance des médicaments peut être liée à une faible disponibilité des produits génériques dans les marchés étrangers en question ou à des différences entre les concentrations et les formulations qui sont disponibles sur le marché canadien et les marchés étrangers.

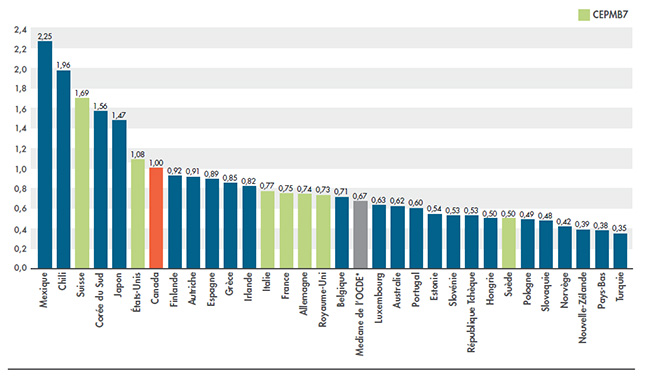

Dans la comparaison entre pays, les prix des médicaments génériques au Canada au cours du quatrième trimestre de 2016 figuraient au septième rang des plus élevés au sein de l’OCDE. Ils étaient légèrement inférieurs à ceux des États-Unis et significativement plus élevés que ceux de la plupart des pays de comparaison européens.

La figure 2.6 présente les ratios bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens pour les pays de l’OCDE. Les prix au Mexique, au Chili, en Suisse, en Corée du Sud et au Japon étaient beaucoup plus élevés qu’au Canada. Les ratios bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens variaient de 1,47 à 2,25. Les prix des médicaments génériques dans la plupart des autres pays étaient toutefois moins élevés. Pour certains pays clés aux fins de comparaison comme l’Australie, la Suède et les Pays-Bas, les prix étaient respectivement 38 %, 50 % et 62 % moins élevés qu’au Canada.

La correspondance des médicaments entre le Canada et d’autres pays était peut-être relativement faible dans certains cas, ce qui a peut-être eu une incidence sur les résultats bilatéraux, mais la tendance générale est claire.

Figure 2.6 Ratios bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens, OCDE – Médicaments génériques, T4-2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à colonnes compare les ratios moyens bilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens pour les pays de l’Organisation de coopération et de développement économiques au quatrième trimestre de 2016. Le niveau des prix des médicaments génériques au Canada est fixé à un. Les ratios supérieurs à un indiquent des prix moyens plus élevés à l’étranger, tandis que les ratios inférieurs à un indiquent des prix moyens plus bas à l’étranger.

blank

| Pays |

Ratio des prix des médicaments à l’étranger par rapport aux prix canadiens |

| Mexique |

2,25 |

| Chili |

1,96 |

| Suisse |

1,69 |

| Corée du Sud |

1,56 |

| Japon |

1,47 |

| États-Unis |

1,08 |

| Finlande |

0,92 |

| Autriche |

0,91 |

| Espagne |

0,89 |

| Grèce |

0,85 |

| Irlande |

0,82 |

| Italie |

0,77 |

| France |

0,75 |

| Allemagne |

0,74 |

| Royaume-Uni |

0,73 |

| Belgique |

0,71 |

| Médiane de l’OCDE* |

0,67 |

| Luxembourg |

0,63 |

| Australie |

0,62 |

| Portugal |

0,60 |

| Estonie |

0,54 |

| Slovénie |

0,53 |

| République tchèque |

0,53 |

| Hongrie |

0,50 |

| Suède |

0,50 |

| Pologne |

0,49 |

| Slovaquie |

0,48 |

| Norvège |

0,42 |

| Nouvelle-Zélande |

0,39 |

| Pays-Bas |

0,38 |

| Turquie |

0,35 |

Remarque : Les résultats sont fondés sur les prix départ-usine des fabricants sur les marchés de détail nationaux. L’analyse se limite aux médicaments génériques commercialisés depuis au moins un an.

*La médiane des pays de l’OCDE ne correspond pas au résultat médian de chacun des pays figurant dans le schéma. Elle est calculée en fonction des prix de médicaments qui sont disponibles dans au moins trois marchés étrangers.

Source : Base de données MIDASMC, d’octobre à décembre 2016, QuintilesIMS. Tous droits réservés.

3. Comparaisons des prix à l’échelle internationale, par segment de marché

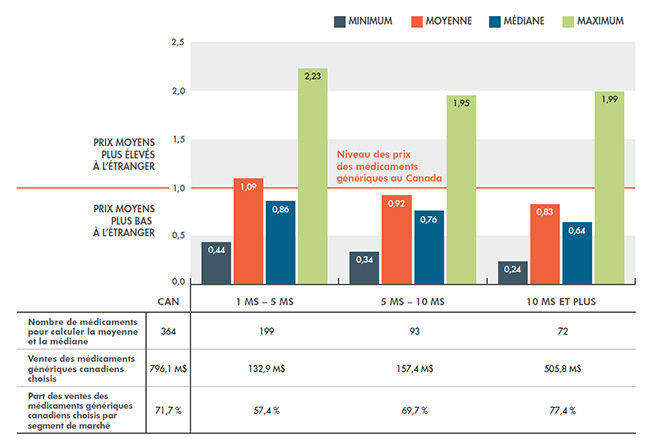

Même si les prix moyens des médicaments génériques pour les pays du CEPMB7 étaient généralement inférieurs de 11 % aux prix canadiens en 2016, la différence entre les deux prix variait sensiblement, en fonction du segment de marché pris en considération. Par exemple, l’écart entre les prix à l’étranger et au Canada était moins prononcé dans les petits marchés dans lesquels les ventes étaient plus faibles.

Même si les politiques d’établissement des prix des médicaments génériques ont favorisé l’obtention d’économies et de rabais substantiels pour les Canadiens, en règle générale, l’écart entre les prix au Canada et à l’étranger pour les médicaments assujettis à la règle du 18 % était encore plus grand que pour les médicaments génériques. En règle générale, les réductions de prix pour les médicaments assujettis au cadre de tarification par niveau sont semblables à celles qui s’appliquent aux médicaments génériques, ce qui démontre que l’on a seulement réalisé de modestes gains additionnels en ce qui a trait à la position relative du Canada à l’échelle internationale.

Une analyse des segments de marché permet de mieux comprendre les écarts entre les prix des médicaments génériques au Canada et à l’étranger. Contrairement aux attentes, au fur et à mesure que la taille du marché augmente, l’écart de prix entre les prix moyens au Canada et à l’étranger s’accentue, ce qui permet de croire que le Canada ne bénéficie pas des mêmes économies d’échelle que les pays de comparaison.

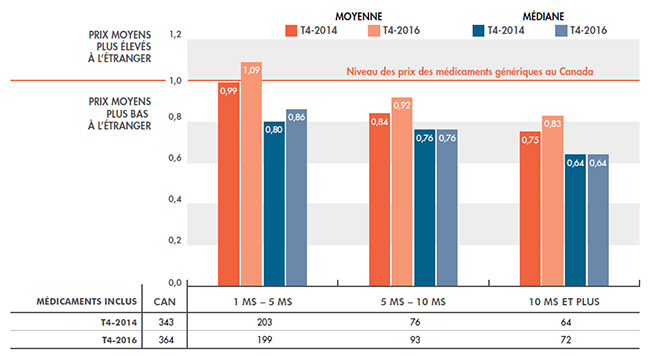

Pour les plus petits marchés de médicaments génériques dont les ventes au Canada ont atteint de 1 à 5 millions de dollars, les prix au Canada et à l’étranger au cours du quatrième trimestre de l’année 2016 ont été assez semblables, avec un prix moyen 9 % plus élevé et médian 14 % moins élevé à l’étranger (figure 3.1). En revanche, pour les marchés des médicaments génériques, dont les ventes au Canada s’élevaient à plus de 10 millions de dollars, les prix moyens à l’étranger étaient inférieurs d’environ 17 % aux prix équivalents au Canada, et les prix médians étaient 36 % moins élevés à l’étranger.

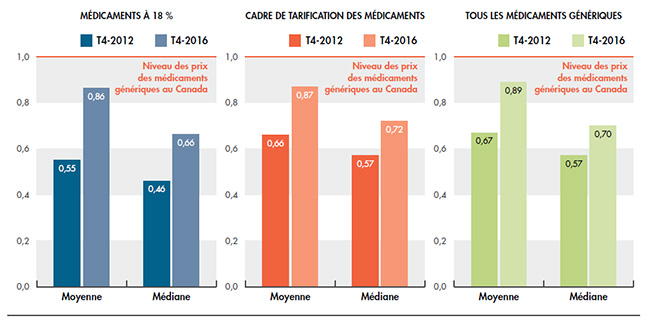

Malgré cette différence, au cours des deux dernières années, l’écart entre les prix moyens au Canada et à l’étranger a diminué pour tous les marchés, peu importe leur taille (figure 3.2). Les gains relatifs les plus importants ont été enregistrés sur les plus petits marchés de médicaments génériques.

Figure 3.1 Ratios multilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens, CEPMB7* – Médicaments génériques, selon la taille du marché, T4-2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à colonnes compare les ratios moyens multilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens pour les sept pays de comparaison du CEPMB au quatrième trimestre de 2016, selon la taille du marché : médicaments génériques dont les ventes au quatrième trimestre de 2016 se situaient entre 1 et 5 millions de dollars ou entre 5 et 10 millions de dollars ou s’élevaient à plus de 10 millions de dollars. Le niveau des prix des médicaments génériques au Canada est fixé à un. Les ratios supérieurs à un indiquent des prix moyens plus élevés à l’étranger, tandis que les ratios inférieurs à un indiquent des prix moyens plus bas à l’étranger.

blank

| Taille du marché selon les ventes de médicaments |

Minimum |

Moyenne |

Médiane |

Maximum |

| Entre 1 et 5 millions de dollars |

0,44 |

1,09 |

0,86 |

2,23 |

| Entre 5 et 10 millions de dollars |

0,34 |

0,92 |

0,76 |

1,95 |

| Plus de 10 millions de dollars |

0,24 |

0,83 |

0,64 |

1,99 |

Le tableau figurant sous le diagramme présente de l’information sur les médicaments utilisés pour calculer la moyenne et la médiane des ratios des prix.

blank

|

Médicaments dont les ventes sont entre 1 et 5 millions de dollars |

Médicaments dont les ventes sont entre 5 et 10 millions de dollars |

Médicaments dont les ventes sont de plus de 10 millions de dollars |

Total |

| Nombre de médicaments |

199 |

93 |

72 |

364 |

| Ventes des médicaments génériques canadiens choisis (en millions de dollars) |

132,9 |

157,4 |

505,8 |

796,1 |

| Part des ventes des médicaments génériques canadiens choisis par segment de marché (%) |

57,4 % |

69,7 % |

77,4 % |

71,7 % |

Remarque : Les résultats sont fondés sur les prix départ-usine des fabricants sur les marchés de détail nationaux. La taille du marché reposait sur les ventes annuelles au Canada. L’analyse se limite aux médicaments génériques commercialisés depuis au moins un an.

*France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source : Base de données MIDASMC, d’octobre à décembre 2016, QuintilesIMS. Tous droits réservés.

Figure 3.2 Ratios multilatéraux des prix des médicaments à l’étranger par rapport aux prix canadiens, CEPMB7* – Médicaments génériques, selon la taille du marché, T4-2014 et T4-2016

Cliquer sur l'image pour l'agrandir

Description de la figure

Ce diagramme à colonnes compare les ratios moyens et médians des prix des médicaments à l’étranger par rapport aux prix canadiens pour les sept pays de comparaison du CEPMB au quatrième trimestre de 2014 et au quatrième trimestre de 2016, selon la taille du marché : médicaments génériques dont les ventes au quatrième trimestre de 2016 se situaient entre 1 et 5 millions de dollars ou entre 5 et 10 millions de dollars ou s’élevaient à plus de 10 millions de dollars. Le niveau des prix des médicaments génériques au Canada est fixé à un. Les ratios supérieurs à un indiquent des prix moyens plus élevés à l’étranger, tandis que les ratios inférieurs à un indiquent des prix moyens plus bas à l’étranger.

blank

| Taille du marché selon les ventes de médicaments |

Entre 1 et 5 millions de dollars |

Entre 5 et 10 millions de dollars |

Plus de 10 millions de dollars |

| Ratios moyens des prix des médicaments à l’étranger par rapport aux prix canadiens pour le quatrième trimestre de 2014 |

0,99 |

0,84 |

0,75 |

| Ratios moyens des prix des médicaments à l’étranger par rapport aux prix canadiens pour le quatrième trimestre de 2016 |

1,09 |

0,92 |

0,83 |

| Ratios médians des prix des médicaments à l’étranger par rapport aux prix canadiens pour le quatrième trimestre de 2014 |

0,80 |

0,76 |

0,64 |

| Ratios médians des prix des médicaments à l’étranger par rapport aux prix canadiens pour le quatrième trimestre de 2016 |

0,86 |

0,76 |

0,64 |

Le tableau figurant sous le diagramme présente de l’information sur les médicaments utilisés pour calculer la moyenne et la médiane des ratios des prix.

blank

| Trimestre |

Médicaments dont les ventes sont entre 1 et 5 millions de dollars |

Médicaments dont les ventes sont entre 5 et 10 millions de dollars |

Médicaments dont les ventes sont de plus de 10 millions de dollars |

Total |

| 2014 : quatrième trimestre |

203 |

76 |

64 |

343 |

| 2016 : quatrième trimestre |

199 |

93 |

72 |

364 |

Remarque : Les résultats sont fondés sur les prix départ-usine des fabricants sur les marchés de détail nationaux. La taille du marché reposait sur les ventes annuelles au Canada. L’analyse se limite aux médicaments génériques commercialisés depuis au moins un an.

*France, Allemagne, Italie, Suède, Suisse, Royaume-Uni et États-Unis.

Source : Base de données MIDASMC, d’octobre à décembre 2014 et d’octobre à décembre 2016, QuintilesIMS. Tous droits réservés.